株式投資型クラウドファンディングのサービスを手掛ける株式会社ユニコーン(以下、ユニコーン社)。

同社は2019年8月に第1号案件として、ツアーアプリの「SpotTour」を手掛ける

スポットツアー株式会社の株式型クラウドファンディングによる資金調達の募集を手掛けました。

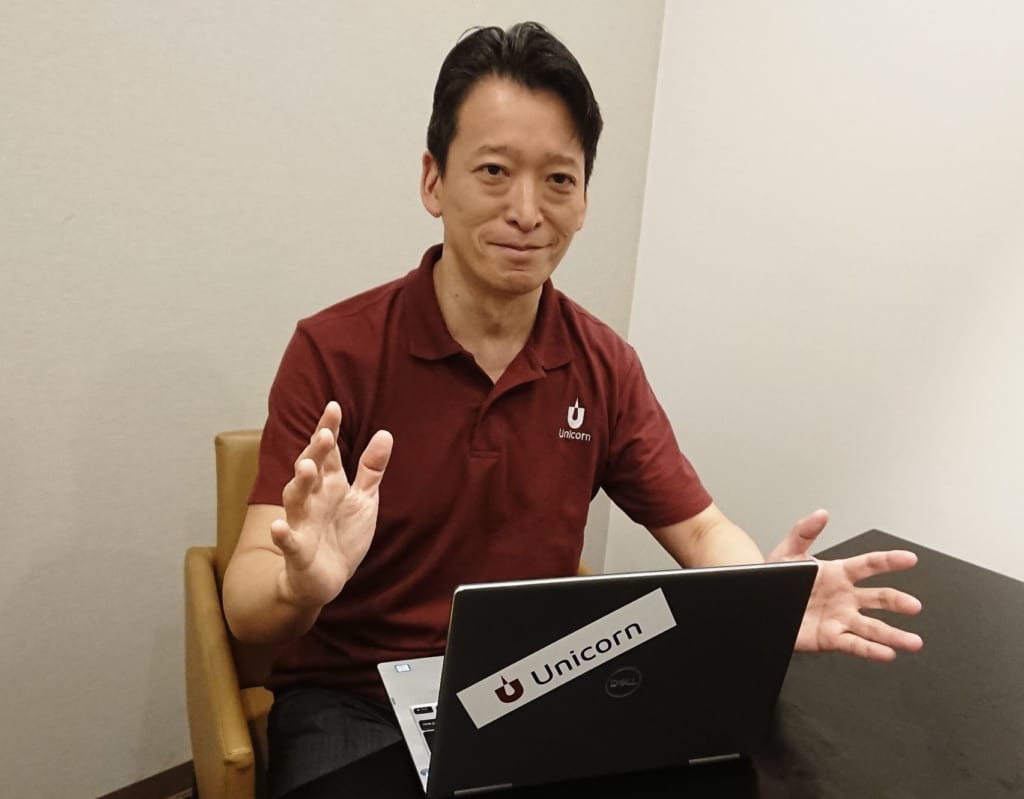

今回は、ユニコーン社の安田社長に、創業から第1号案件の募集までの経緯や今後の展望についてインタビューをさせて頂きました。

ユニコーンのWebページはこちら目次

ユニコーンの目指す、金融のプロが手掛ける株式投資型クラウドファンディング

-まずはユニコーンの事業について教えて下さい。

事業は、クラウドファンディングで資金調達を行いたいベンチャー企業の審査を行い、WEB上で出資を募ります。

投資家サイドでは、ベンチャー企業へのエクイティでの出資を行う形になり、ハイリスク・ハイリターンの投資となりますので、募集時の審査を適切に行って投資リスクを軽減するようにしています。

-株式投資型クラウドファンディングを手掛ける他社との違い、強みを教えて下さい。

当社の特徴としては、マネジメントが6名いて、内3名が投資銀行・証券会社出身でIPO案件の取扱いの経験も豊富です。ベンチャー企業とのネットワークも各々有しており、出資を希望している数多くの企業をソーシングし、その中から目利きをして厳選した会社の出資案件の募集を行っています。

また、当社は募集してお金を調達するだけではなく、その資金調達を行ったベンチャー企業を継続的にサポートしていくことが使命と考えております。当社は設立から3年ですが、マネジメントの平均年齢は55歳で、金融や会社経営に関する経験も豊富に有しており、増資後の経営サポートも積極的に行っています。

案件組成(出資先選定)のためのソーシング・審査体制

-投資先のソーシングについてのネットワークが強みというお話でしたが、出資先の選定に関する方針やその方法について教えて下さい。

出資先の企業としては、ベンチャー企業でも、原則として12カ月以上事業の実績がある企業を対象としています。例外的に、ベンチャーキャピタルから出資を受けていたり、ビジネスコンテストでファイナリストに選出されていたりなど、第三者から今後展開していく事業についての高い評価を受けている場合には、事業を開始したばかりの企業であっても、募集の検討・審査をしています。

ソーシングの一番は紹介です。紹介の経路としては、マネジメントのネットワークや、士業やコンサルティングを行っている方々からのものが多いです。スタートアップやベンチャーのピッチコンテストにも参加して、そこで起業家とのパイプ作りも行っています。

-投資先選定後の案件組成のための審査やそれ以降の流れについて教えて下さい。

審査は、まずは企業から事業計画や資本政策を出してもらいます。その上で、経営上の課題の洗い出しなどを行い、独立した立場で審査部が審査を行います。審査の責任者は大手証券会社で引受部の部長を務めていたこともある、非常に経験豊富な人間が従事しています。

株式投資型クラウドファンディングにより資金調達を行った場合、そのベンチャー企業では、新規で増えた株主への事業報告などのIR活動や、株主総会の運営が必要になります。証券会社で、上場企業の株主総会の運営のサポートをしていた者が社内におり、士業との連携のサポートなどを含めて、資金調達後の経営のサポートもサービスとして行っています。

-投資先選定後から募集開始まではどの程度の期間が掛けていますか。

スケジュール感としては、投資先企業を選定してから事業計画などを出してもらい、数字の根拠などを確認しながら審査に最低1ヶ月程度をかけます。

その後、募集開始に必要な手続きを行うのに2週間、実際に募集を行うのに3週間程度かかりますので、募集先が決まってから2~3ヶ月程度を掛けて案件の募集を行います。

ベンチャー投資の投資家層の拡大

-投資家としてはどのような属性の方が多いでしょうか。

投資家で一番多い層は30~40代の男性です。今後は既存の投資家層の他に、女性の投資家も増やしていきたいと思っています。

そのために、女性からみてわかりやすかったり、共感を覚えやすい事業を手掛けている会社や、女性が経営者の会社などの案件も手掛けていきたいと考えています。

投資先企業の特徴

-今後、募集される投資先企業の選定方針や選定基準、特徴などについて教えて下さい。

投資先の企業としては、事業が経過して12ヶ月以上経っていることを原則としています。一方で、所謂ベンチャーやスタートアップ企業ではなく、創業から10年以上経っている会社でも、新しい事業に挑戦していて資金需要がある場合なども募集先として審査の対象としています。

-募集した資金の利用使途としてはどのようなものを想定していますでしょうか。

成長のための資金というのが原則で、具体的な用途は、システム開発費であったり広告宣伝費であったり、スタートアップの場合は運転資金など、会社によって異なってきます。

-一概には言いにくい所もあるかと思いますが投資家サイドから見た出資の運用期間はどの程度になるという見通しでしょうか。

現状では株主コミュニティを除き、非上場企業の株式の流通市場は無いので、投資家がキャピタルゲインを得るのは、IPOかバイアウトの2択になります。

半年から1年という期間では難しく、3~5年の投資スパンで、ベンチャー企業の理念に共感し、その成長を応援するという気持ちで、中長期的な目線で投資してもらいたいです。

今後は月に1~2件を目安に新規案件の募集していきたい

-今後、どのぐらいの頻度で案件の募集を行っていく予定なのか教えて下さい。

この先半年ぐらいの当面の所は、月1件から2件を予定しています。

将来的に、数年先の見通しとして、株式投資型クラウドファンディングで資金調達を行った企業のIPOの成功事例が出てくる等、社会的にも株式投資型クラウドファンディングの認知が広まってきたら月5、6件手掛けていきたいです。

ただ、数を追うことはせず、歩留まり率を高めることを重視していきます。募集額未達で不成立の案件を作らないように心掛け、募集件数を増やすよりは、良い投資先企業の案件を投資家の皆様に提供し、1案件当たりの募集金額を上げていく方向を目指しています。

想定以上の反響だった第1号案件

-8月に第1号案件としてツアーアプリの「SpotTour」を手掛けるスポットツアー社の募集が行われました。この案件の募集の経緯について教えて下さい。

この案件は少し特殊な形になっていて、スポットツアーズ株式会社(以下、スポットツアー社)は、元々はボクシーズ株式会社(以下、ボクシーズ社) の一事業部門です。

スポットツアー社を分社化して、外部の資金を入れて成長を目指すことが目的でした。

ですのでスポットツアー社の設立は6月ですが、株式投資型クラウドファンディングによって資金調達を行ったのが8月になっています。

スポットツアー社の案件の募集にあたっては、会社設立の直後ですが、ボクシーズ社の事業部門としての実績があって、東京メトロと既に組んでいて、上場している株式会社アスカネットとの新規機能の提供も発表しています。

スポットツアー社の社長も経営者としての実績が10年以上あり、その信頼性もありました。

先方の社長は、ツアーアプリというBtoCビジネスを手掛けているという事業特性もあって、資金を調達するだけではなく、より多くのユーザーの方にサービスを知ってもらうためのプロモーションも同時に行いたいという意向もあり、クラウドファンディングの特性と合致したのが決め手でした。

BtoCモデルで事業内容がわかりやすく、観光という成長分野で、且つ課題解決型の企業で応援したい、という第1号に相応しい案件だったと思っています。

実際に募集した際の反響も大きく、想定以上の応募があり、嬉しいサプライズとなりました。

投資家へのメッセージ

-最後に投資家へのメッセージをお願いします。

まだまだ株式投資型クラウドファンディングは黎明期です。

株式投資型クラウドファンディングは、近年の起業ブームで志のある起業家が増えてきた中で、そういった起業家を応援したいという投資家も増えて、初めて成り立ちます。そのため、起業家の理念に共感し、応援してくれる投資家がより一層増えてくることを期待しています。

ユニコーンのWebページはこちら