目次

新興国や発展途上国などの事業者に投資

クラウドクレジットは、個人投資家が新興国や発展途上国などの事業者向けのファンドに小口で投資出来るソーシャルレンディング型のクラウドファンディングサービスです。

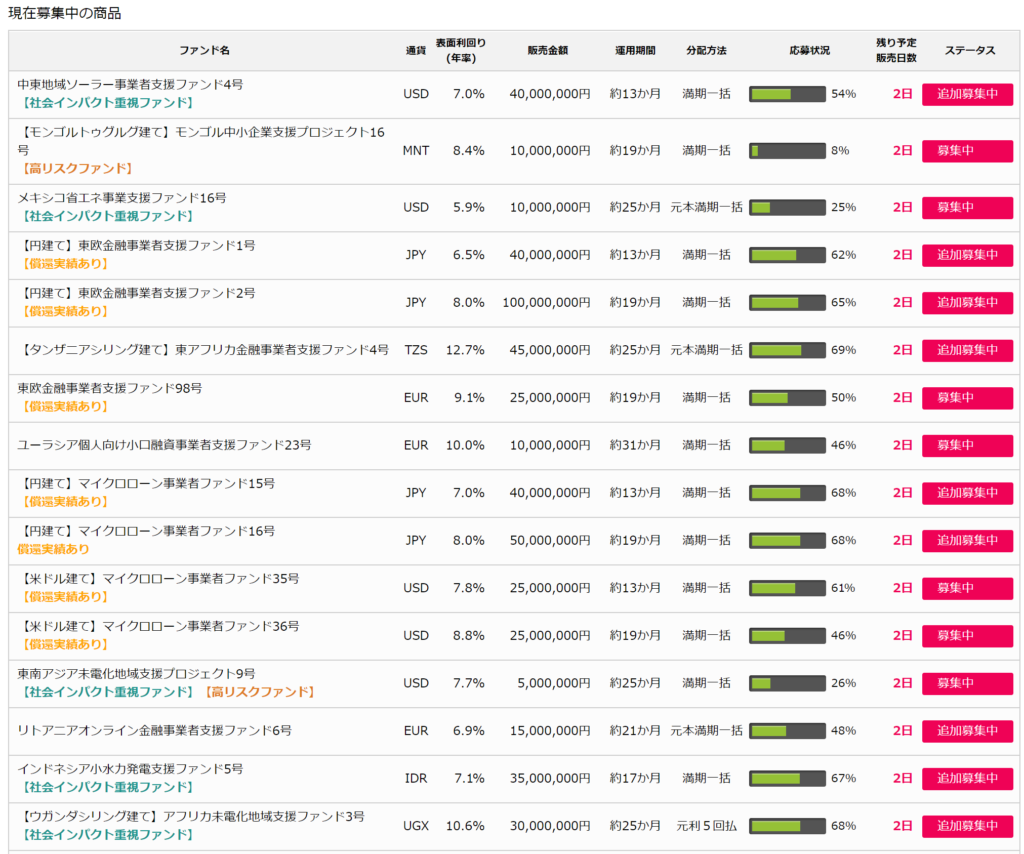

投資対象となる国は非常に多彩で、例として下図は7月下旬の募集商品の一覧ですが、中東・中央アジア・中米・東欧・アフリカ・東南アジア、と所謂先進国地域以外はどこの地域でも探せば案件があります。

純粋に投資リターンと投資期間で案件を選んでも良いですし、何となくでも好きであったり応援したい地域があればその地域の案件を選ぶことで、投資を通じて現地の方を支援することが出来ます。そういった社会インパクト投資を実感出来るのがクラウドクレジットの大きな特徴です

伊藤忠・三菱UFJ・ヤフー・SBI・LINEといった名だたる企業からの出資

クラウドクレジットは2013年1月に創業し、ベンチャーキャピタルを中心に初期のラウンドで資金調達し、その後、第二種金融商品取引業を取得して事業を拡大していく過程で、伊藤忠などを皮切りに多くの事業会社からも出資を受けています。

非上場企業ではありますが、出資基準の厳しいベンチャーキャピタルなどから金額の大きな出資を継続的に受けているのは運営会社の信頼度を測る上でも一つの大きなプラスポイントになります。

⬇クラウドクレジット社の沿革

https://crowdcredit.jp/company/history/

直近の業績は資金調達での資金をベースに赤字を掘っている状態

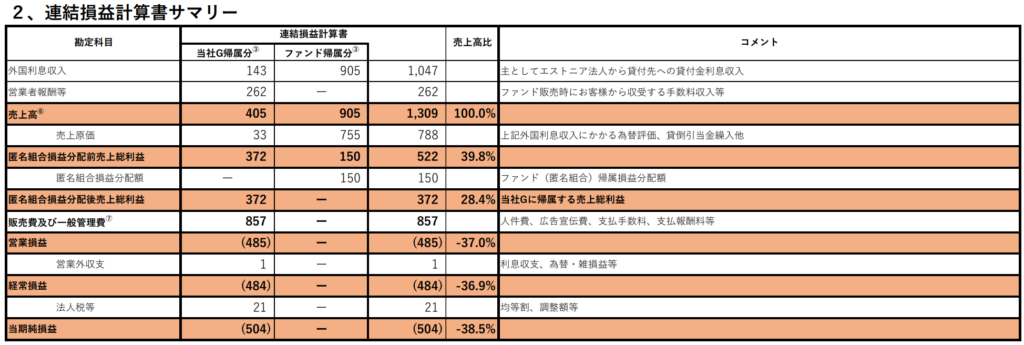

クラウドクレジット社は連結貸借対照表や損益計算書のサマリー資料を出しております。

現在は売上高13億円に対して税引後純損失が5億円となっており、会社としては赤字の状態です。

成長投資としての人材の採用に伴う人件費や、直近で行ったテレビCMによる広告宣伝費などが販管費及び一般管理費で大きな費用となっており、直近では資金調達を行いつつ、将来的な成長を見据えて赤字を掘っている状態だと思われます。

多彩な案件を提供しつつ、リスクをヘッジ

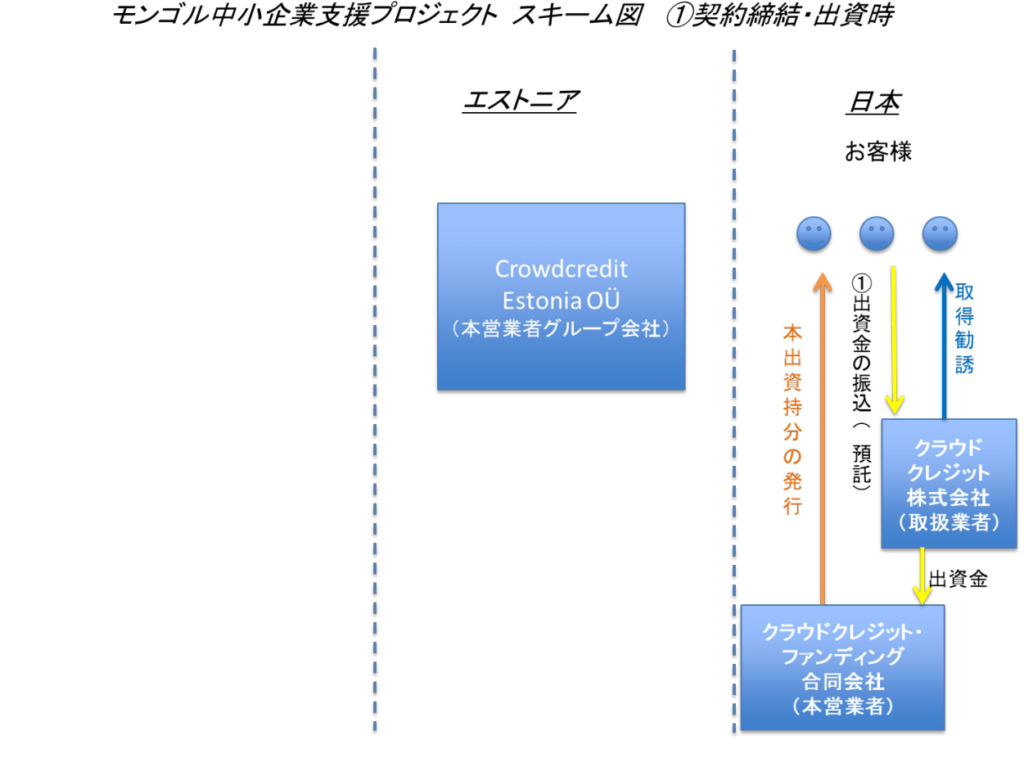

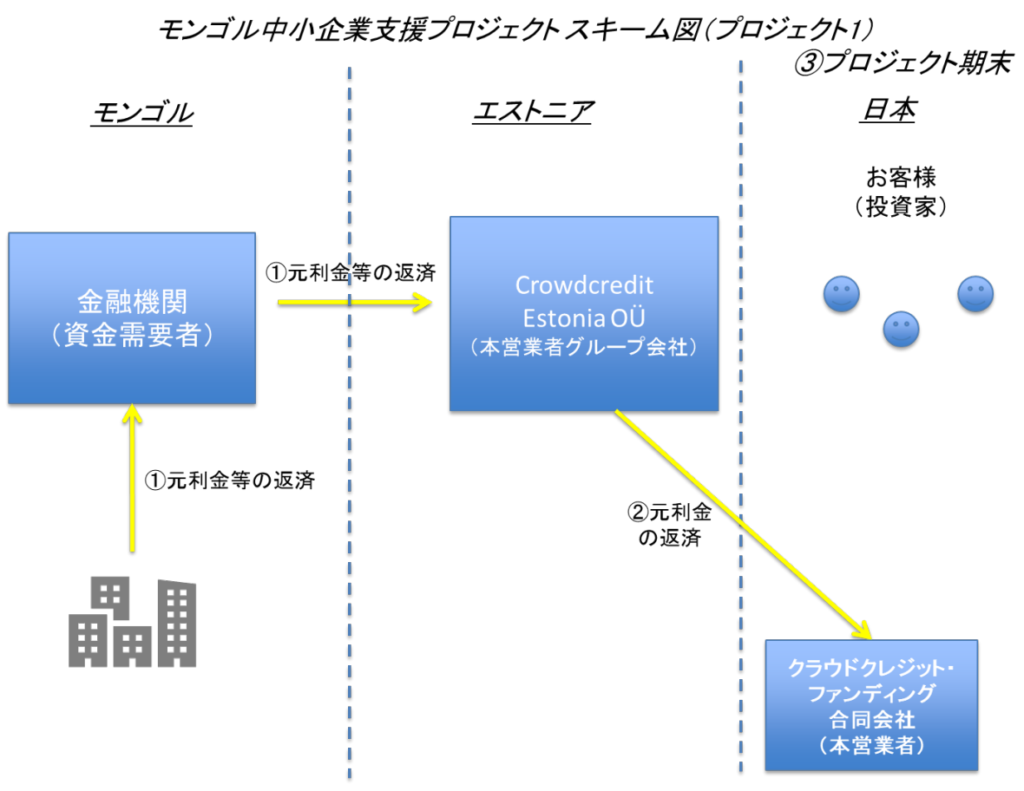

まずは、少し難しい話となってしまいますが、クラウドクレジット社の提供している案件ではどのようなスキームで投資家から預かった資金が運用されるのかを募集されている案件をベースに流れを追って見ていきましょう。

なお、参考としてモンゴル中小企業支援プロジェクトの案件での契約締結前交付書面の図などを使用しています。

①出資金の振込

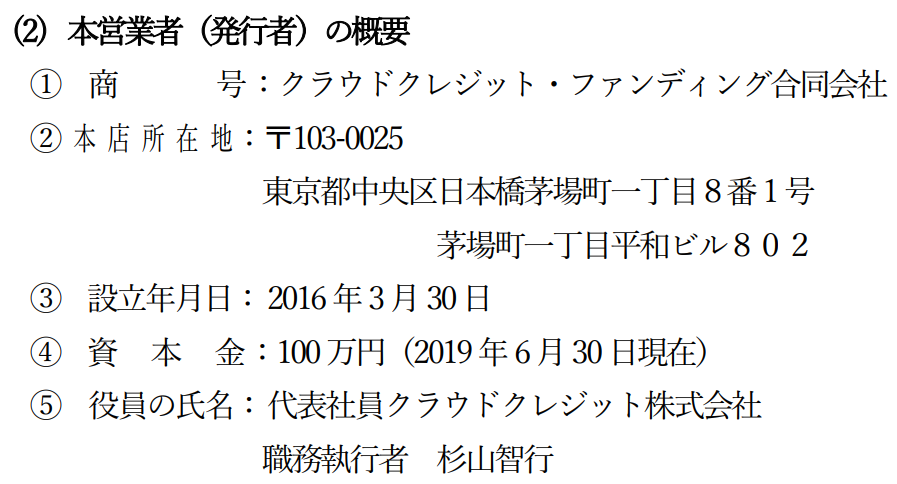

下図からわかる通り、投資家はクラウドクレジット・ファンディングという合同会社に出資する形になります。クラウドクレジット・ファンディングは所謂SPCです。

その意味においては、出資金が分別管理されている限り、クラウドクレジット社の倒産リスクからは隔離されています。計画的ではある筈ですが、クラウドクレジット社が現状赤字の状況であることも勘案すると、SPCが出資の間に入っていることは倒産リスクを回避するという意味ではメリットが大きいと言えます。

⬇クラウドクレジット・ファンディングの概要。資本金100万円で、代表社員は勿論クラウドクレジット社です。

②貸付の実行

出資金を原資にまずエストニアにあるクラウドクレジット社のグループ会社に貸付が行われ、転貸されるような形で、現地のパートナー関係にある金融期間などを通じて、現地事業者に貸付が行われます。

最終的には貸付金に対する元利金が投資家へのリターンになります。

細かい所をかなり端折っていますが大まか、かつ殆どのクラウドクレジットの案件は上記のような感じです。

コンプライアンス部を含めて積極採用

クラウドクレジットは運用残高が100億円を超えてきた中で、積極的に採用をしており、結果としては赤字額も直近では膨らんではいますが、きちんと必要な人材を確保する姿勢が出ているのは大きなプラスの要素だと思います。

特にコンプライアンスはコンプライアンスブログなども書かれている通り、常に求人も出ていますし、世間一般ではクラウドファンディングを行う多くの事業者で最低限の人数だけおいて、実効性が怪しい所も見受けられたりするなかで、感覚的な話にはなってしまいますが、クラウドクレジットは非常に力を入れていると感じます。

⬇コンプライアンスブログの例

https://crowdcredit.jp/blog/entry/328/4

https://crowdcredit.jp/blog/entry/328/4

https://crowdcredit.jp/blog/entry/353/

https://crowdcredit.jp/blog/entry/357/

著者もクラウドファンディングのサービスを運営してきていた中で常々感じてきていたのが、クラウドファンディングはどうしても組成するファンドの規模が小規模になってしまうので、本当はコンプライアンスを中心に、管理面などに専従する人員を多く置きたいのですがそれをするとどうしても利益が大きく犠牲になってしまうジレンマがあります。その中でクラウドクレジットはその扱う案件の複雑性という理由もあるのでしょうが、専従の部署にきちんと人材を配置しつづける姿勢やリスクの最小化と同時にリスクの告知にも熱心なのはクラウドクレジットを投資先として考えた時に挙げられる大きなメリットだと思います。

提供商品の特徴と、オススメの投資方針

提供案件・商品は基本的に海外の事業者のものになります。そのため、外貨建てでの運用になります。ドルの他にもマイナー通貨での投資案件もあり、為替のヘッジがあるものと、ヘッジをかけていないものがあります。

また、利回りが全般的に高いというメリットがある一方で、リスクもあります。貸付先の事業内容や通貨の為替変動リスクもあるため、一点投資せず、常に多くの案件の募集がかかっているのもあり、クラウドクレジットの案件の中でも、可能な限り多くの案件に出資を分けて分散投資するのがオススメです。

そういった意味でも、まずは会員登録だけしておいて良い案件があればまずは少額からでも投資してみて、順次投資先の案件を増やしていくのが良いと思います。

【クラウドクレジット】の会員登録はこちらから