- 株式型クラウドファンディングの背景-非上場株式の投資勧誘-

- その他のクラウドファンディングとの違い

- 寄付型・購入型

- 貸付型

- 投資型(事業型)

- 株式型クラウドファンディングのスキームの詳細

- 株式型クラウドファンディングの金融庁の検討

- 登録済業者の一覧-金融庁の公表リスト

1.株式型クラウドファンディングの背景-非上場株式の投資勧誘-

近年、「貯蓄から投資へ」という政府方針や、起業志向の高まりを受けたスタートアップ・ベンチャー企業の資金需要を受けて、家計に貯蓄されている資金をベンチャー企業へ投資する流れを作り、リスクマネーの供給を促進するという取り組みが続けられてきました。

その取り組みの代表的なものが株式型クラウドファンディングです。

株式型クラウドファンディングでは、スタートアップやベンチャー企業が、個々人からは少額でも、不特定多数から資金を集めることによって、1億円迄を上限に資金調達を行うことが出来、投資家サイドも、貯蓄している資産の一部を少額からでもベンチャー投資に回すことで、ベンチャー企業を応援すると同時に、場合によっては大きなリターンを手にすることが出来るようになります。

2.その他のクラウドファンディングとの違い

株式型のクラウドファンディングはその他のクラウドファンディングとどこが違うのか類型毎に見ていきましょう。

寄付型・購入型

寄付型と購入型は金銭的なリターンを基本的には求めない形になります。寄付型は純粋に寄付であり、購入型はクラウドファンディングの見返りに金銭を受け取ることは出来ませんが、企業が手掛けている商品やサービスなどを受取ることが出来ます。

一方でほぼ完全に善意での資金調達になるため、大きな事業投資などのための資金を集めるのは難しいです。

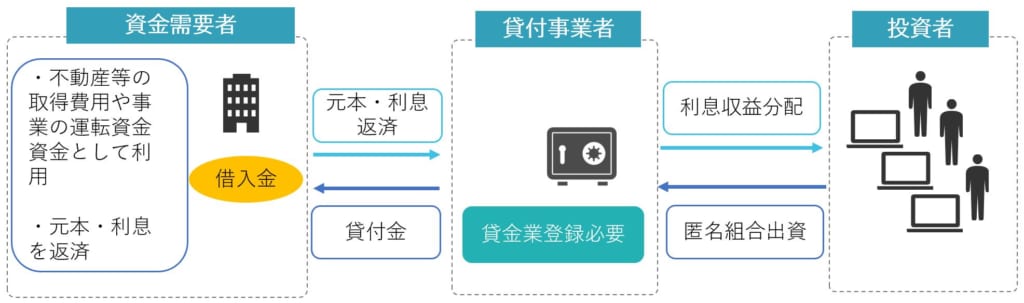

貸付型

貸付型は、まず事業者が金銭の貸付を行い、その金銭債権を金融商品として投資家が小口で権利を取得する形になります。ソーシャルレンディングの名称で呼ばれることが最も多いです。

投資家は貸付の金銭債権の権利を取得する見返りとして、貸付金の金利を利回りとして享受することが出来ます。

事業概要図としては下記のようになります。

投資家は貸付を行う事業者の貸付金の収益権を享受するために匿名組合出資を行って貸付金に対する持分を取得し、元本と利息の返済に応じて収益を獲得するのがソーシャルレンディングとなります。

最近はクラウドクレジットやネクストシフトファンドのように、ESG(環境・社会・ガバナンス)投資を主眼に置いたソーシャルレンディングも存在しますが、貸付という特性上、貸付期間は最長でも約2年程度となっており、また貸金業法に基づいた貸付を行う関係で総量規制の影響を受け、ベンチャーへの貸付を主としたソーシャルレンディングは現実的に困難なのが現状です。

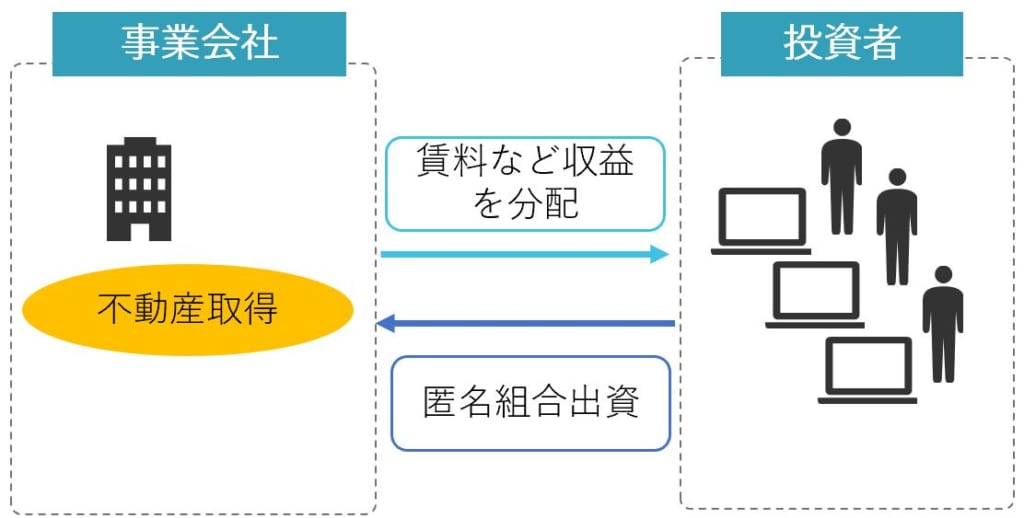

事業型(投資型)

貸付型が匿名組合出資で集めた資金を第三者に貸し付けるのに対して、事業型では匿名組合出資で集めた資金を自社で行う事業に利用します。

最も多いのは不動産投資を行うものです。CREALの手掛けるクラウドファンディングなどが該当し、匿名組合出資で集めた資金で不動産を取得し、取得した不動産から得られる賃料収入などを投資家に分配します。

特徴としては匿名組合が手掛ける事業からのキャッシュフローのみが収益の分配原資になります。

収益の分配という観点で言うと、特定の事業からのキャッシュフローが出ないと全く収益の分配が出来なくなるため、一般的に収益の見通しが立てやすい不動産などの案件が殆どを占め、スタートアップやベンチャーのビジネスのようにビジネスの将来の見通しが立てにくい事業で行うことは難しいです。

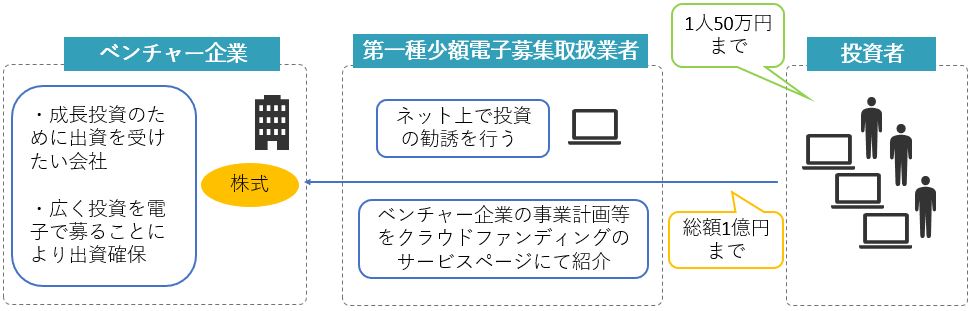

3.株式型クラウドファンディングのスキームの詳細

株式型クラウドファンディングを行うには第一種少額電子募集取扱業者の登録を受ける必要があります

第一種少額電子募集取扱業者は、ベンチャー企業へのエクイティの出資をネット上で募ることが出来ます。

出資の要件としては、出資出来るのは投資家一人あたり50万円まで、総額で1億円までとなります。

電子上でのみ募ることが出来、クラウドファンディングのサービス業者はネットでベンチャー企業の紹介ページを用意し、事業や投資に関する情報を投資家に周知させる必要があります。

4.株式型クラウドファンディングの金融庁の検討

株式型クラウドファンディングについて2018年2月に金融庁のワーキンググループがレポートを出しています。

https://www8.cao.go.jp/kisei-kaikaku/suishin/meeting/wg/toushi/20180227/180227toushi07.pdf

株式型クラウドファンディングが始まった2017年だけでも5億14百万円の募集実績があり、家計からベンチャー企業へのリスクマネーの供給が成果を収めていることが分かります。

他の既存のクラウドファンディングと比較して株式型のクラウドファンディングではスタートアップやベンチャー企業にとって大きなメリットがあります。

金融庁のワーキンググループのレポートからも見て取れる通り、株式型クラウドファンディングでは平均2,800万円の調達に成功しています。

加えて貸付型や事業型と異なり、短期での返済や収益の分配が求められないのでベンチャー企業は中朝的な視野にたって資金調達した資金を投資に回して事業を伸ばしていくことが出来ます。

5.登録済業者の一覧-金融庁の公表リスト-

金融商品取引業をはじめとした登録業者のリストは金融庁が公表しています。

https://www.fsa.go.jp/menkyo/menkyoj/kinyushohin.pdf

2019年8月末時点で第一種少額電子募集業者として登録を受けているのは6社です。

うち、同時点でクラウドファンディングサービスをローンチしているのは太字の4社となります。

| 登録年月日 | 金融商品取引業者名 |

| 2016年10月13日 | 株式会社日本クラウドキャピタル |

| 2017年7月31日 | DANベンチャーキャピタル株式会社 |

| 2017年9月26日 | エメラダ株式会社 |

| 2018年9月18日 | ユニバーサルバンク株式会社 |

| 2018年12月26日 | 株式会社ユニコーン |

| 2019年6月28日 | SBI CapitalBase株式会社 |

如何でしたでしょうか。今後ますますの拡大が予想される株式型クラウドファンディングを是非ご検討下さい。